As fusões e aquisições no setor de saúde estão a todo vapor. Mas quem são os vencedores?

Só em 2021, foram 32 fusões ou aquisições anunciadas por companhias do setor, segundo levantamento feito pelo BTG Pactual

Por André Ítalo Rocha, Agência TradeMap

Não importa qual seja o tipo de empresa. Seja entre hospitais, laboratórios ou seguradoras, o setor de saúde tem se mostrado aquecido quando o assunto é fusão ou aquisição.

Só em 2021, foram 32 fusões ou aquisições anunciadas por companhias do setor, segundo levantamento feito pelo BTG Pactual.

A empresa com mais apetite no ano passado foi a Rede D’Or, que anunciou 10 aquisições, todas de hospitais, em operações que avaliaram as unidades adquiridas em um total de R$ 4,2 bilhões.

Neste ano, a Rede D’Or continua disposta a ampliar sua rede de hospitais. Em janeiro, por exemplo, anunciou a aquisição do Hospital Santa Marina, de Campo Grande (MS), avaliado em R$ 25 milhões.

A lista de companhias envolvidas em fusões e aquisições também envolve nomes como Mater Dei, Oncoclínicas, Dasa, Kora Saúde, Hapvida e NotreDame Intermédica — estas duas últimas como protagonistas de uma fusão anunciada em fevereiro do ano passado.

A própria Rede D’Or, no final do mês passado, também surpreendeu o mercado com um grande anúncio. Dessa vez, não envolvia a compra de mais um hospital, mas, sim, uma fusão, por meio de troca de ações, com a seguradora SulAmérica. O movimento marca uma entrada para valer do grupo no mercado de seguro de saúde, onde já estava, mas de maneira tímida.

Mas quem está se dando melhor?

Para analistas entrevistados pela Agência TradeMap, não se trata de analisar a quantidade de aquisições, mas, sim, o tamanho das operações e as estratégias, o que os leva a olhar para as duas grandes fusões – da Rede D’or com a Sulamérica e da Hapvida com a NotreDame – como os dois movimentos mais acertados do mercado.

Ambas as fusões têm características em comum. De um lado, há uma empresa com origem no segmento de hospitais e que atua em planos de saúde (Hapvida e Rede D’Or), enquanto, do outro, há uma grande nome do mercado de planos de saúde (SulAmérica e NotreDame).

Ao incorporar os negócios de SulAmérica e NotreDame, Hapvida e Rede D’Or estão reforçando uma estratégia que tem sido comum no setor: a verticalização, que basicamente consiste em ser uma empresa de saúde que oferece todos os serviços do setor (plano de saúde, laboratórios de diagnósticos, clínicas e hospitais), de modo a participar de toda a jornada do cliente, obtendo custos menores e maiores margens de lucro.

Para o analista João Julio Matos, da gestora Helius Capital, Hapvida e Rede D’Or também vão se beneficiar da complementaridade regional proporcionada pelas fusões.

O plano de saúde da Hapvida, por exemplo, é mais forte nas regiões Norte e Nordeste. Com a chegada da NotreDame, mais atuante no Sudeste, a nova companhia estará mais espalhada pelo país.

Ao ser mais “nacional”, a empresa pode resolver o problema de clientes corporativos que atuam em todo o País e precisam contratar diferentes planos de saúde para oferecer cobertura aos funcionários de diferentes estados.

“Um banco, por exemplo, que tem agências em todo o país, dificilmente vai ter só o plano da Hapvida, mais concentrado no Norte e no Nordeste. Ao ter uma presença mais nacional, com a chegada da NotreDame, a situação fica comercialmente melhor para a Hapvida”, afirma o analista, à Agência TradeMap.

Além dos nomes já citados, a Rede Mater Dei, que abriu capital em 2021, é outra companhia do setor que se destaca no movimento de fusões e aquisições.

Desde o IPO, realizado em abril, já são cinco transações anunciadas. A maior delas envolveu a compra de 70% do Grupo Porto Dias, do Pará, por R$ 800 milhões.

A estratégia da empresa, nascida em Minas Gerais, é se espalhar pelo país. Boa parte das operações tem sido financiada pelo IPO, que captou R$ 1,4 bilhão.

Mas por que o setor de saúde tem se mostrado tão fértil para movimentos de fusão e aquisição?

Segundo o analista Sergio Goldman, chefe da área de análise da gestora Esh Capital, o principal motivo é a alta fragmentação do setor, que não tem um grande nome que domine o mercado.

Além disso, o déficit de saúde no Brasil é “gigantesco”. “Só 25% dos brasileiros têm plano de saúde, o que mostra que a expansão do setor de saúde é uma necessidade”, afirma.

Até por isso, ele diz, o movimento de fusões e aquisições no setor de saúde está apenas começando. “O setor continua extremamente desconcentrado, tanto em hospitais quanto em laboratórios, talvez um pouco menos em planos de saúde”, afirma.

Oportunidades

Na visão de Matos, a maioria das oportunidades se encontra em cidades do interior, especialmente para aquisições de hospitais. “As capitais estão cada vez mais com a presença de grandes players do mercado, enquanto o interior, ainda não”, afirma.

Não por acaso, vários dos hospitais adquiridos em 2021 e no início de 2022 ficam em cidades do interior do Brasil. No início de fevereiro, por exemplo, a Mater Dei anunciou a compra de 95% do EMEC Empreendimentos Médico Cirúrgicos, em Feira de Santana, na Bahia, por R$ 205,9 milhões.

Em julho do ano passado, a Hapvida anunciou a aquisição do grupo HB Saúde, focado em regiões do interior paulista, como São José do Rio Preto e Mirassol, por R$ 450 milhões.

Embora os analistas ainda vejam muito espaço para mais fusões e aquisições, o dinheiro disponível está cada vez menor.

Parte dos anúncios que estão feitos decorre das captações que foram feitas por algumas das empresas nos últimos dois anos, em aberturas de capital ou em ofertas secundárias.

A Rede D’Or, por exemplo, fez, no fim de 2020, o maior IPO de uma empresa brasileira desde 2013, ao levantar R$ 11,4 bilhões. Com isso, ficou com o caixa cheio para fazer aquisições.

Outro grande IPO foi realizado em maio do ano passado, pela Dasa, que captou R$ 3,3 bilhões. A companhia, especializada em diagnósticos, também atua em hospitais, tendo feito duas aquisições logo após a abertura de capital.

Em junho, comprou o Hospital da Bahia, avaliado em R$ 950 milhões, e, em julho, adquiriu o Hospital Paraná, por R$ 208 milhões.

Apesar disso, a Dasa ainda não fez um grande movimento, do nível das fusões anunciadas por Hapvida, NotreDame, Rede D’Or e SulAmérica.

“A Dasa é o grande player que ainda não entrou [em seguradoras de saúde]”, afirma Goldman, que acrescentou que a Amil seria um possível alvo da companhia.

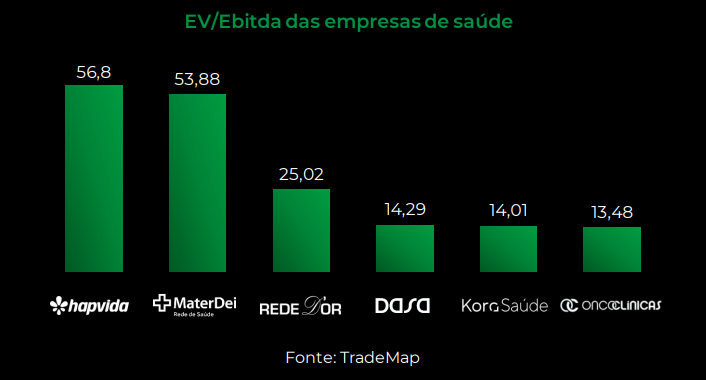

No entanto, com o dinheiro das captações se esgotando, os analistas veem que as empresas mais posicionadas para seguir fazendo aquisições são aquelas que estão com preços mais altos no mercado, porque, em uma negociação, podem oferecer ações valiosas em troca.

É o caso, diz Matos, de Rede D’Or e Hapvida.

Segundo dados disponíveis na plataforma do TradeMap, a Rede D’Or é negociada a um múltiplo de 25 vezes o valor de mercado da empresa sobre o Ebitda, enquanto a Hapvida é negociada a 53,88 vezes.

Uma troca de ações, aliás, foi o que a Rede D’Or fez na operação com a SulAmérica. O acordo considera uma proporção de 0,2561 nova ação ordinária da Rede D’Or para cada ação ordinária ou preferencial da SulAmérica. Os valores de referência serão os do fechamento do dia 18 de fevereiro, com um prêmio de 49,3% sobre as units da operadora de seguros.

Embora as empresas estejam em boas condições para fazer novas transações, provavelmente encontrarão uma postura mais dura no Conselho Administrativo de Defesa Econômica (Cade), órgão responsável por evitar altas concentrações de mercado, que possam gerar concorrências desleais.

No caso da fusão entre Hapvida e NotreDame, o Cade levou quase um ano para aprovar o negócio, depois de ter considerado a operação “complexa”. Uma nova transação, portanto, pode encontrar mais barreiras.